لماذا ارتفع سعر صرف الدولار مقابل الليرة إلى 15 ألف ليرة؟ الإجابة المختصرة هي «الأزمة»، لكن هناك إجابات ثانية عن هذا الانزلاق الهائل. تعدّدية أسعار الصرف تخطّت قاعدة الاحتساب التقنية لسعر الصرف، وحفّزت طبقات أخرى من العوامل التي لا تظهر إلا نادراً

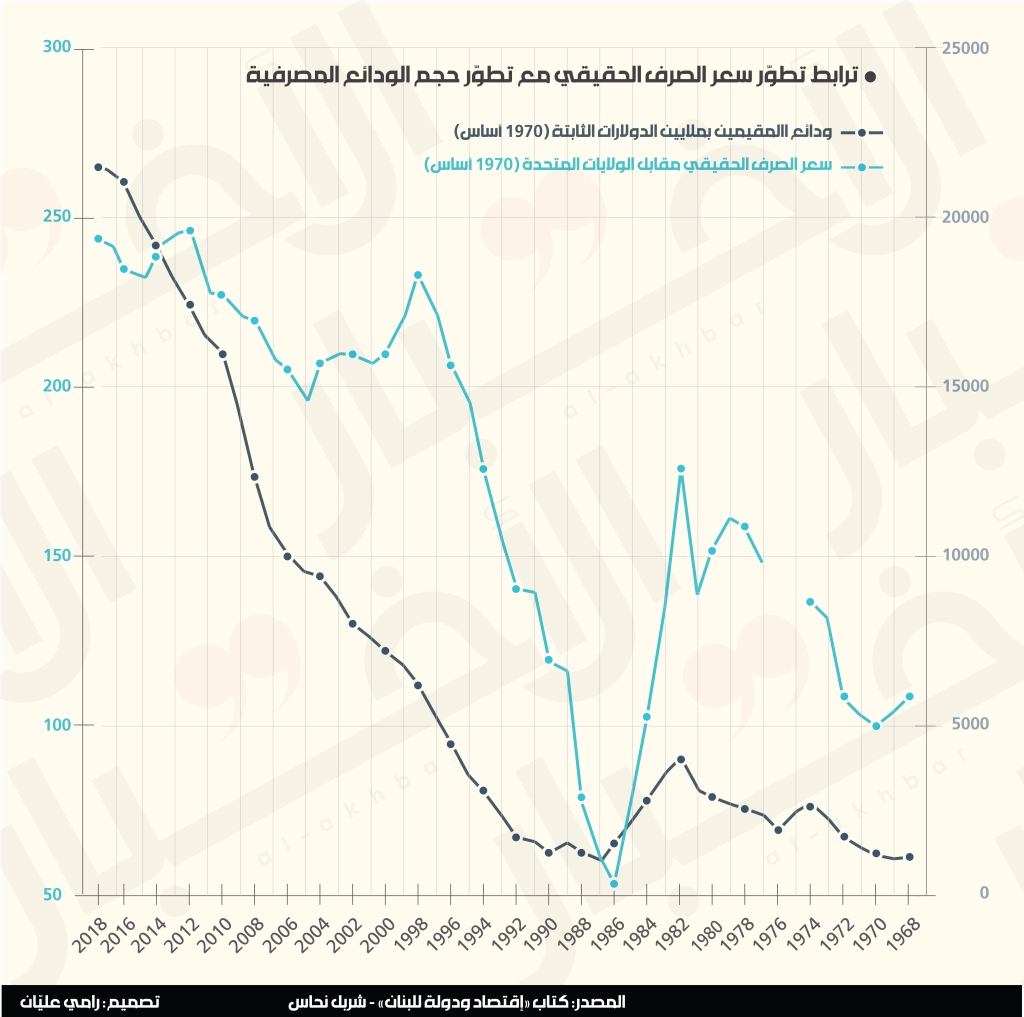

ونقطة التوازن تستند إلى قاعدة حسابية. فسعر الصرف الفعلي يعكس علاقة الأسعار الداخلية للبنان (أو أي بلد في العالم) مقابل الأسعار الداخلية للدول التي يتبادل معها تجارياً. طبعاً يجب الأخذ في الاعتبار أن وزن كلّ بلد في هذا المبادلات التجارية مختلف. حجم تبادلات لبنان مع الصين تختلف عن حجم تجارته مع أميركا أو فرنسا أو اليابان أو السعودية… تقنياً يتم منح كل بلد وزناً في مبادلات لبنان التجارية من أجل تحديد سعر الصرف. بهذا المعنى، لا يمكن أن يكون سعر الصرف ثابتاً إلا بمقدار ارتفاع أو انخفاض الأسعار الداخلية مقارنة مع الخارج، وتعديله يعكس تعديلات الأسعار الداخلية تجاه الخارج. هذا الأمير يثير السؤال الآتي: طالما لبنان كان وما زال يعيش في عجز تجاري متزايد مع الخارج، فلماذا كان سعر الصرف ثابتاً؟ هل هذا أمر صحيح اقتصادياً؟ طرح هذه الأسئلة مهمّ لأن الناس ما زالوا يسألون عن أمرين: متى ينخفض سعر الصرف؟ وأي مستوى سيثبت عليه؟ القاعدة الحسابية تشير إلى أنه في السابق كانت قدرتنا الشرائية مرتفعة لأن النموذج الاقتصادي للبنان كان يموّل الزيادة في هذه القدرة عبر استجلاب المال من الخارج، سواء أتى عن طريق الاستدانة المباشرة للحكومة، أو الاستدانة عبر المصارف (الودائع وتحويلات المغتربين)، أو الاستثمارات… طبعاً لكل من هذه العناصر مفاعيل مختلفة على سعر الصرف، لكن اعتمادنا على الاقتراض من الخارج كان أكبرها.

المقصود أن الاستدانة من الخارج كانت تموّل ثبات سعر الصرف ورفع القدرة الشرائية لليرة. الليرة، والمداخيل المحلية ليست قوية إلا بمقدار ما تبتلع من دولارت أتت من الخارج. هذا يعني أنه لولا هذه الدولارات لكان سعر الصرف قد بلغ 4000 ليرة في 2018، أو على الأقل هذا ما تقوله الحسابات. وتبقى قاعدة الحساب قائمة تقنياً، إلا أن مفاعيلها تتدنى لمصلحة طبقات أخرى من هذه القاعدة لا تظهر إلا نادراً. فهناك طبقة تعددية سعر الصرف التي ظهرت في مطلع الأزمة واستمرت لغاية اليوم. هذه الطبقة الجديدة لاحتساب سعر الصرف، خلقت مساراً «جهنمياً» في الأزمة اللبنانية. فمن أجل إطفاء الخسائر في النظام المصرفي، كان هناك سعر صرف يبلغ 1507.5 ليرات وسطياً لسلع وعقود محدّدة، وهناك سعر صرف آخر لسحب الودائع من المصارف بقيمة 3900 ليرة لكل دولار، وسعر صرف حرّ بلغ أمس 12750 ليرة لكل دولار. اللافت، أنه في ظل هذه التعددية تنشط عوامل المضاربة وتنفخ دينامية التسعير الأساسية وصولاً نحو ما يسمى «التضخم المفرط»، أي عندما تصبح أسعار السلع وأسعار العملة والتوقعات تتغذى على نفسها ضمن حلقة مغلقة.

باختصار، يشير نحاس إلى أن «تعددية أسعار الصرف لغايات إطفاء الخسائر، عطّلت إمكانية الانتقال إلى سعر صرف مستقرّ وأدّت إلى استنزاف الدولارات الباقية في مخزون مصرف لبنان، وفاقمت الاختلال في الإنتاج المحلي وعزّزت القوة الشرائية مقابل السماح بالهدر والفساد والمضاربات…». ما يقصده أن الأمل بعودة سعر الصرف إلى نقطة التوازن يتضاءل وربما لم يعُد موجوداً، بل بات الأمل يقتصر على عدم الدخول في جولة جديدة وطويلة المدى من التضخم المفرط. سعر الصرف لن يكون ثابتاً، والعودة إلى نقطة التوازن تصبح مستحيلة يوماً بعد يوم.

>محمد وهبة- )الأخبار)

العربي المستقل

العربي المستقل